随着国家经济持续繁荣发展,人民生活水平不断增长,家庭养宠物率不断提升、宠物重视程度也在提高。看过电影《忠犬八公》,都会被主角秋田犬“八公”的执着所感动,一次又一次被抛弃,颠沛流离,唯一不改变的路线就是每天去车站等一个再也不会回来的人,只因为这个人曾经给予过它如家人般的温暖。

从前有个孩子问爸爸为什么狗只有十年寿命,爸爸回答道,那是因为它从一出生就懂得去爱,而人却需要很久的时间才学会如何去爱。今天要说的行业就是与这个故事息息相关,而现实中人们更需要它的陪伴,才造就了它现在的市场前景——宠物行业。

宠物行业的市场规模有多大?

《2017年中国宠物行业白皮书》的数据显示,2017年我国宠物市场规模达到1340亿元,在2010-2020年期间将保持年均30.9%的高增速发展,预计到2020年时市场规模将达到1885亿元。行业市场规模增长动力不仅源于人均收入水平增长、家庭养宠率提升、宠物重视程度的提高,也包括宠物产业链上下游的整合。

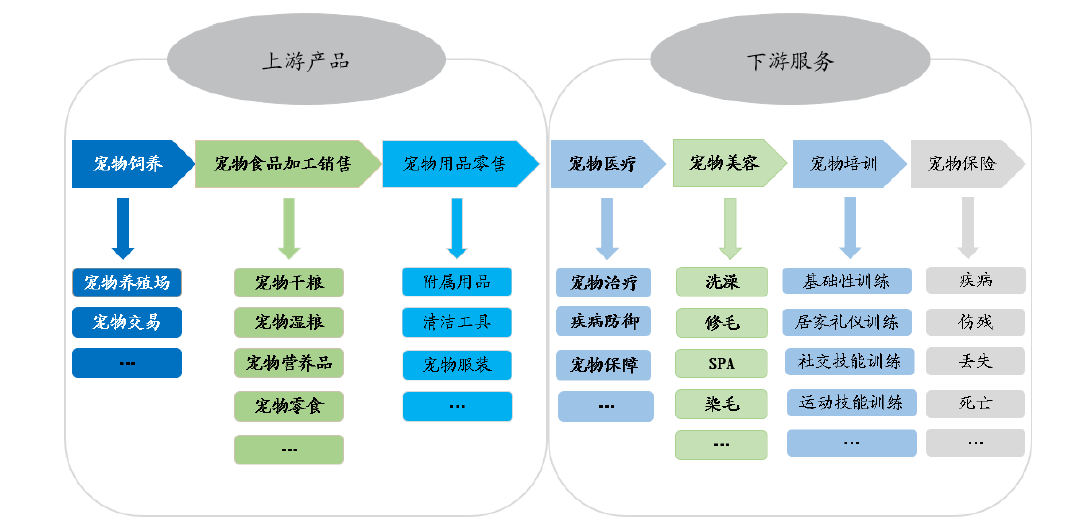

宠物产业链由上游产品和下游服务两大部分组成。

不难看出整个产业链几乎涵盖了宠物从出生到死亡的全生命周期。从上游来看,包含了宠物饲养与活体交易、宠物食品、宠物日常用品等。从下游来看,包含了宠物医疗、宠物美容、宠物培训、宠物保险等。

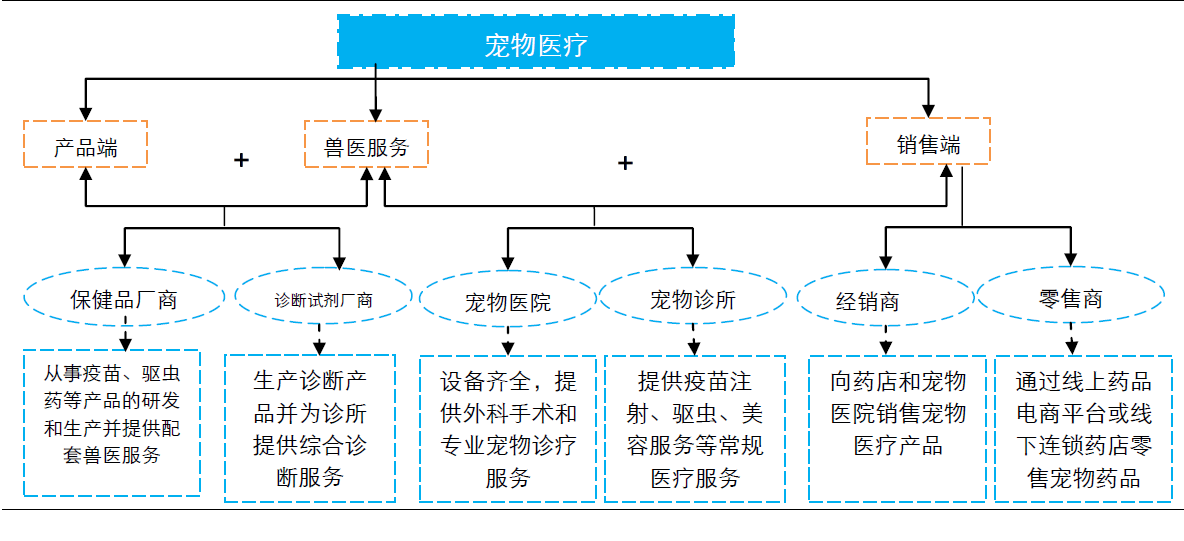

目前市场规模占据第一的是宠物食品,但犀牛研究中心今天要研究的是市场规模第二、却是整个产业链上下游重要衔接点的另一个细分市场——宠物医疗市场。

美国宠物医疗市场

美国宠物医疗市场已经相对成熟,所以要研究国内宠物医疗市场的发展,不得不参考美国在这个行业的商业演进历程和规律。

美国医疗企业主要分为四大类别:

1、疫苗产品类:主要生产宠物疫苗与药物,代表公司:Zoetis;

2、诊疗类: 专业兽医服务结合产品销售打造宠物连锁医院或宠物诊所,代表公司:Banfield Pet Hospital、VCA;

3、第三方宠物诊断实验室:为单个私家宠物医院提供医疗诊断,本质上来说,是共享经济的一种,将医疗设备和服务以最低的成本共享化,代表公司:IDEXX Laboratories。

4、销售平台类:线上加(或)线下双渠道打造专业零售商或经销商,代表公司:PetSmart。

疫苗产品模式:Zoetis

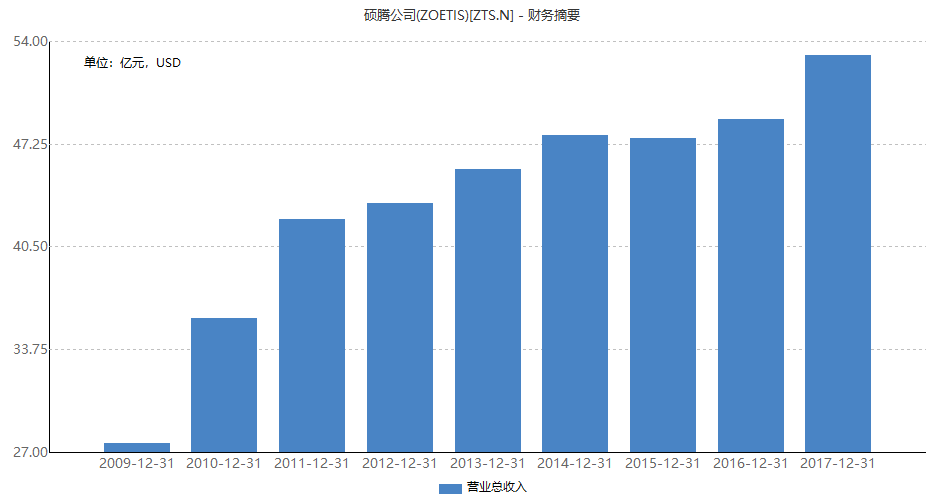

Zoetis,中文名硕腾公司,原为辉瑞旗下动物保健部门,2012年8月13日辉瑞将动物保健业务分拆为一家独立上市公司。

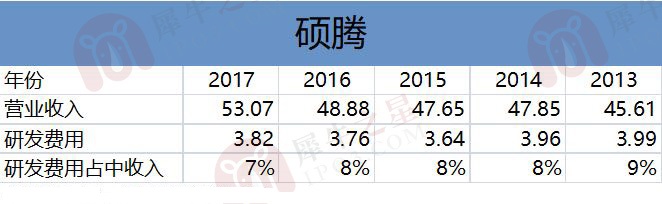

2013年公司首次公开募股,其市值达155.05亿美元,截至到2018年7月10日,市值高达423亿美元,折合人民币约2800亿。2017年,Zoetis的全球销售额达53亿美元,上市至今的股价走势也是相当壮观,其盈利能力不可小觑。

目前的竞争对手则是:默克、赛诺菲、美国礼来等大型制药公司旗下的动物保健部门。主要业务包括经济动物和宠物两部分,其中宠物产品包括宠物(猫、犬、马)用疫苗、驱虫药、抗感染药和其他特色药物等。这家公司目前是全球最大的动物保健公司,其发展历程主要经历三个主要阶段:

第一阶段(20世纪50年代至20世纪80年代): 辉瑞动物保健部门初步发展

1937年鸡胚培养流感病毒获得成功后,疫苗开始进行量产;1941年流感病毒灭活疫苗在美国首次批转使用,并且在1945年开始广泛使用。1968年美国正式颁布《兽药修正案》,成为世界第一部动物保健行业法规,而在1960年之前,世界上几乎没有动物保健产品。同时,在工业革命的推动下使得畜牧业开始规模化,交通运输的发展造成动物寄生虫病和传染病开始发范围蔓延。另外,加上美国参与第二次世界大战,美国军方需要大量廉价抗生素,辉瑞公司则是土霉素的发现者,作为辉瑞公司的动物保健部门,在这种情况得到相当大的支持。

第二阶段(20世纪90年代至21世纪初): 研发与收购并行,抢占市场有利地位

90年代开始,对畜牧产品需求的大量增加以及全球化养殖造成畜禽类疾病的大肆蔓延,同时,美国动物疫苗行业集中度也开始快速提升。1998-2012年,美国前5大动物疫苗企业份额从34%增加到75%,其中身为动物保健部的硕腾的市场份额从12%增加到24%。

值得注意的是,在此期间,辉瑞加大公司对研发的投入,身为动物保健部门的硕腾率先在90年代初研制出猪肺炎支原体灭活疫苗,并且研制出新型的专利疫苗佐剂——爱菲金,该佐剂之后用于辉瑞公司开发的多项疫苗中。

此外,为了抢占更大的市场份额,辉瑞开启了并购之旅。自1990年以后,公司使用并购及出售的方法,对公司的业务加以重整。

1995年收购葛兰素史克公司的诺登实验室,业务开始扩展到包括家养宠物在内的小动物护理领域。

2003-2011年间,再次收购11家公司,其中包括法玛西亚公司、惠氏、富道动物保健、vetnex动物保健公司等。

第三阶段(2010年至今): 成功上市之后,开始巩固动物保健龙头地位

2012年,硕腾公司正式从辉瑞剥离开,形成独立子公司,并且于2013年IPO上市发行。根据其招股书显示,在美国动物保健行业中收入前8的公司中,硕腾排名第一,为42亿美元,高出第二名默克集团30%。另外,积极培育规模庞大,训练有素的兽医团队作为专业化销售队伍。

从2012年开始,公司开始以抗感染药和疫苗药物为主要产品,积极拓展其他药物产品。2017年已经有7大类药品用于经济动物和家养宠物,主要经济收入来源于抗感染药和疫苗药物以及其他药物产品。

其成功模式在于:

- 抓住风口及时拓展产品,持续高研发投入以保持技术领先

- 在专业化发展前提下开发多元化产品,满足市场需求

- 围绕主业精准并购,巩固市场地位

诊疗类模式:Banfield Pet Hospital、VCA

这里就是重头戏——宠物医院,在美国,宠物医院主要以Banfield Pet Hospital和VCA为主的两种运营模式。

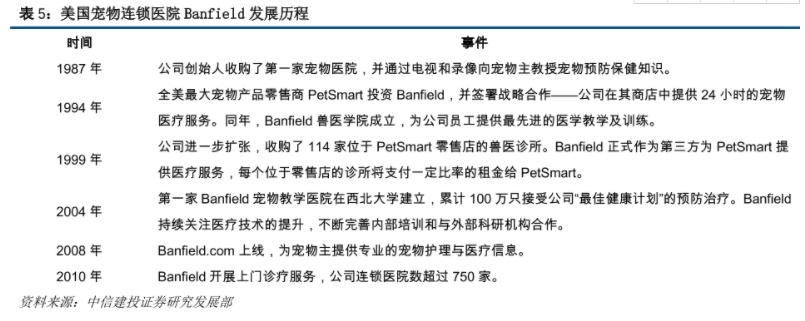

首先看一下Banfield Pet Hospital的历史发展途径:

Banfield Pet Hospital在美国和波多黎各自拥有超过900所宠物医院,提供除了预防性保健、常规外科和急诊外,还积极向民众传播宠物医疗知识,与美国最大的连锁综合宠物零售商PetSmart的战略合作可以充分体现这一点。在PetSmart门店内设立宠物医院,极其聪明地利用PetSmart的流量带动连锁医院的发展。

另外,并购也是重要的扩张途径,收购PetSmart零售店的兽医诊所,尽管店面小,形成产业协同效应,一体化的品牌效应更加增加客户粘性。

2004年建立宠物教学医院,用于较强兽医人才培养,以及医疗技术的提升。对专业人才的需求在这个产业链上极度凸显,后面的分析中还会继续提到。

Banfield更接近于宠物诊所性质,而美国连锁宠物医院另一家巨头VCA走的则是专业化医院的路线。

VCA成立于1986年,2001年在纳斯达克上市,总部位于美国的洛杉矶。上市以来股票的画风也是一路上涨。

公司的业务主要分布于美国和加拿大,门店数量已经达到750家,并拥有超过50家的兽医诊断实验室。目前经营和管理由独立动物医院和动物临床实验室组成的网络,提供专门的治疗方法,包括先进的诊断服务,内科,肿瘤科,眼科,皮肤科和心脏病。该公司还为兽医行业提供超声波和数字射线照相设备。

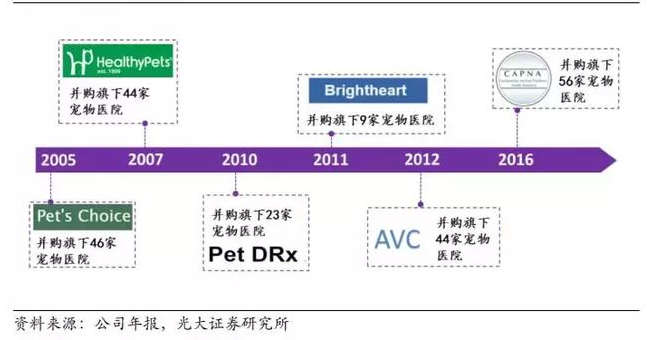

VCA从成立之初就定位为内部增长和外部并购扩张的商业策略,通过不断并购宠物医院提高门店数量,巩固宠物医疗行业霸主地位。先后并购了Pet’s Choice、Healthy Pet、Pet DRx、BrightHeart、AVC、CAPNA等宠物医院,其门店数量从2005年的367家扩张到2016年的795家,动物实验室的数量从2005年的31家扩张到2016年的61家。

VAC在以宠物医院为基础向上拓展实验室,向下延伸宠物寄养服务,形成小范围的产业链联动,而这里就是本文开头提到宠物医院作为整个宠物行业上下游衔接点的体现,这种体现也出现在Banfield上,联合宠物线下零售,做出产业协作效应。

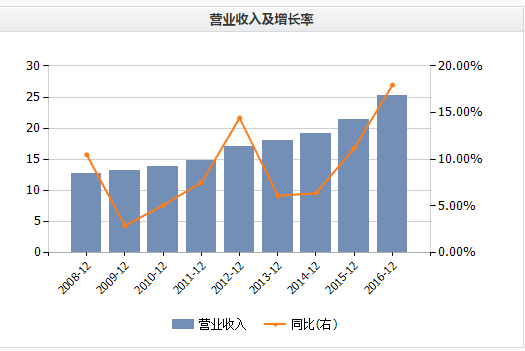

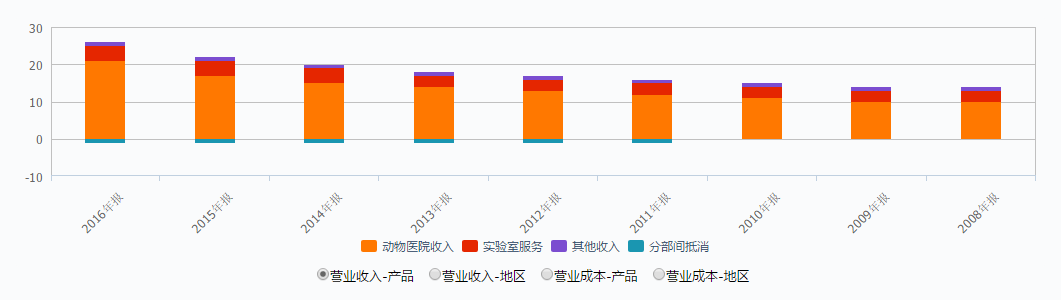

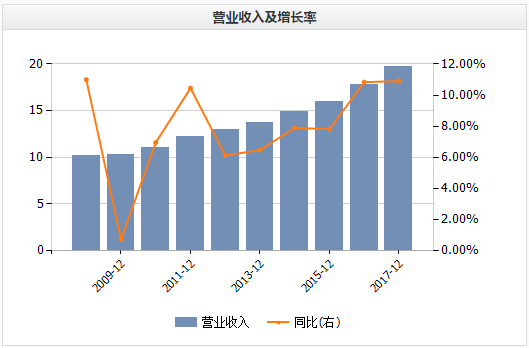

接下来看一下VAC的收入情况:

2008-2016年营业总收入(亿元,USD):12.77、13.15、13.81、14.85、17.00、18.03、19.18、21.34、25.17。纵观整个发展历程来看,主要的收入来源于动物医院和实验室服务,截止2016年,动物医院收入占总收入83.11%,实验室服务占比16.78%。

实验室的拓展在这里不能不提,因为很难想象在美国第三方兽医诊断实验室细分市场中出现一家巨头上市公司,且市值远远超过VCA作为宠物医院第一股。这家公司就是IDEXX 实验室。

第三方宠物诊断实验室:IDEXX Laboratories

IDEXX 实验室创立于1983 年,目前总市值104 亿美元,在全球超过175 个国家内开展动物诊断等业务,主要客户为宠物医院的兽医。公司的业务主要分为三部分,一是以诊断和信息技术为基础的面向兽医市场的产品和服务,即伴侣动物(即宠物)诊断(CAG);二是水质量安全检测(Water);三是涉及家畜家禽健康和保证其牛奶质量、食品安全的诊断产品和服务,即家禽诊断(LPD)。此外,公司还涉及人类实时医疗诊断产品(OPT Medical)。

形成这个市场发展的主要原因是:

1、宠物不会说话,所有病情检测都是从全身检查开始

2、大部分检测仪器过于昂贵,单个的非连锁宠物医院无法承担昂贵的采购费

3、虽然美国有两大连锁宠物医院(美国宠物医院数量超过3万家,而最大的两家连锁宠物医院VCA与Banfield Pet Hospital数量分别为750+家和900+家左右),所以市场仍然存在众多数量非连锁的和小型连锁医院

IDEXX 从上市以来的股票走势:

IDEXX目前市值是210亿美元,远远超过VCA,成为美国宠物医疗上市公司中市值最高的公司(Zoetis虽市值最大但包含经济型动物保健业务)。

围观一下这家公司的收入状况:

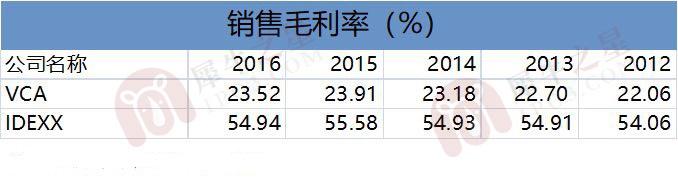

似乎仅仅通过营业收入无法看到端倪,接下来对比一下它的毛利率与宠物医院VAC,就知道为什么身为美国第一大宠物连锁医院大力发展实验室,而在这个细分的第三方诊断市场会出现巨头公司。

事实是作为宠物连锁医院的VAC,虽然主营收入来源于动物医院,远远高于实验室的收入,但是其毛利率却远远低于实验室。因此,在动物医院收入有疲软的趋势时,加大力度发展诊断实验室服务会在未来支撑宠物连锁医院的整体收入,但是连锁医院的实验室多为内部所用,这就给第三方兽医诊断实验室无形中提供了明朗的前景趋势,而IDEXX实验室刚好抓住了这个机遇。

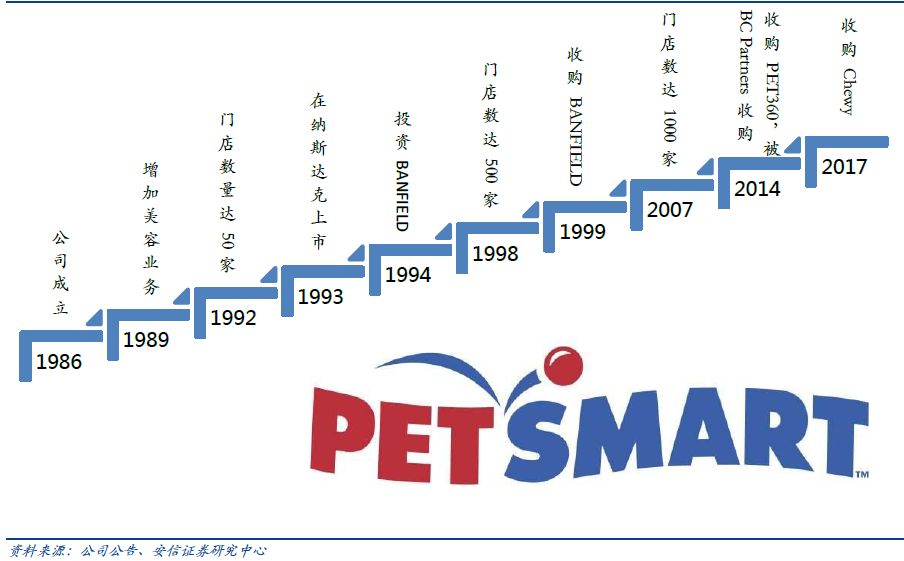

销售类模式:PetSmart

最后要说的是PetSmart,在产业链上与宠物连锁医院Banfield Pet Hospital达成战略合作的小伙伴,然而它的规模一点也不小。成立于1986年,最初是一家宠物产品生产商,以大批量、低价格的方式向消费者提供商品,后期定位为专门针对宠物整个生命周期不同需求,提供专业产品和服务的商业模式。

1993年PetSmart在纳斯达克上市后,开始并购中小型宠物连锁超市,在发展宠物美容、培训、寄养、托管等衍生服务外,参股宠物医院Banfield被认为是最有前瞻性的投资策略,进军宠物医疗,依靠Banfield在医疗诊治的专业性来填补一体化的战略定位缺失,其主要原因是宠物医疗诊治的进入壁垒较高,专业性较强。

另外,公司顺应行业发展潮流,收购美国第一个线上宠物零售商Pet360和宠物用品网站Chewy,开展“线上+线下”的模式来应对电子商务给传统零售商带来的冲击。

值得一提的是,美国宠物行业兴起较早,PetSmart的起步是从传统的线下门店模式开始,在互联网发展时期,及时采用“线上+线下”相结合的商业模式,但这种发展模式在如今电商已经较为成熟,而宠物行业才刚刚兴起的中国来说,需要多加考究。

PetSmart的主要收入分为商品销售和服务收入,商品销售收入占总收入88%,服务收入占比11%,但两者的毛利率相差无几。根据IBISWORLD的报告,2017年PetSmart的市场份额达到39.2%,位居全美第一。

最后贴出四家公司的销售毛利率的对比表格:

梳理美国宠物医疗市场中四大类别企业的发展历程,得出的结论:

- 这个行业的壁垒来自于高度的专业性,所以专业技术的更新和专业人才的培养非常重要

- 前期市场拓展以并购为主,主要围绕自营业的精准性

- 动物疫苗、药物研发公司和第三方兽医诊断实验室的毛利率在行业中较高,且市值最高,在商业逻辑上最受资本认可

玛氏集团的行业布局

那么截止到目前,这四家巨头公司的现状又如何?

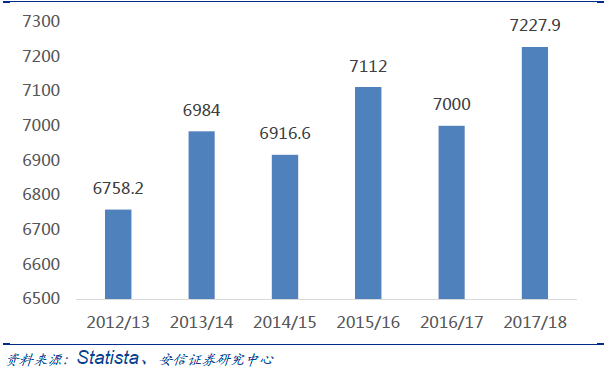

四家公司中美国两家最大的宠物连锁医院先后被MARS(玛氏集团)收购,而PetSmart则被BC Partners领头的私募股权机构并购,成为2014年最大的PE并购交易。

没错,玛氏就是那家糖果公司,在进军宠物行业以后,现在它的宠物业务已经超过糖果和口香糖,成了公司最大的业务板块,并且成为宠物行业真正的王者。根据Euromonitor的数据显示,2012年至2017年,玛氏集团宠物产品的销售额(终端价格)从183.7亿美元增长至201.4亿美元,年均复合增长率达4.42%。2017年宠物食品销售额占比98.32%,其中犬用食品占比最高为60.08%,猫用食品和其他宠物食品分别占37.90%和0.34%,而宠物用品(猫砂,医疗保健,补剂等)仅占1.68%。

这家糖果公司布局宠物行业也是相当的华丽:

首先是宠物食品,世界上宠物食品销售量最大的五个品牌中有三个是属于玛氏集团,分别是宝路、伟嘉、皇家。另外还拥有世界顶级品牌NUTRO, GREENIES, SHEBA, CESAR, IAMS 和EUKANUBA。

在宠物医疗方面的并购也毫不示弱:

- 2007年Banfield 加入玛氏,目前Banfield已经拥有1020+宠物医院。

- 2015年10月,Bluepearl 加入。目前,Bluepearl拥有61+家医院。

- 2016年收购犬追踪器公司Whistle,这款设备可以为宠物设立运动目标,并追踪运动进度,这样数据的

搜集在某种程度上对宠物医生在检测、保健、提高诊断销量有很大帮助。

- 2017年1月,91亿美金收购VCA,而2016年VCA收入25.2亿美元,净利润2.17亿美元。目前医院数量835+家。

- Pet Partner 86家,非盈利机构,收购时间不明。

- 2018年6月与Nordic资本、Fidelio资本以及AniCura的其余少数股东签署了收购AniCura的最终协议。AniCura目前在欧洲有200家动物医院和4000多名专业兽医人员。

截至目前,玛氏已拥有2200家动物医院

然而,玛氏集团并不满足于在宠物行业的并购拓展,之后专门成立孵化器和基金寻找优质创业者,培育更多宠物行业内的新创公司。孵化器名为Leap Venture Studio,基金名为Companion fund,基金主要投资方向包括:宠物数字医疗、服务、诊断、营养等。另外,玛氏旗下WH,Genoscoper和Optigen将基因测试和智能诊断方案应用在宠物医疗,为宠物医院提供了大量生物样本和研究条件。

归纳来说,玛氏集团在宠物行业的战略布局有以下:

- 通过收购方式或多元化品牌组合获取市场份额

- 从宠物食品入手,再到宠物医疗护理市场,打造全产业链优势

- 发展数据科技与智慧服务,利用大数据和信息来提供宠物行业的新解决方案,包括追踪宠物数据提供保健和监测服务、提升宠物医疗诊断精度等一系列服务。

- 成立孵化基金,从并购慢慢走向培育新企业

- 拓展全球市场,目前看准中国宠物市场,与京东超市携手开拓线上宠物消费市场

中国宠物医疗市场

美国宠物医疗发展已经成熟,行业竞争格局已形成,而中国的宠物医疗市场正在兴起。国内目前发展最为显著当属宠物连锁医院的发展,参照美国宠物医疗的行业发展趋势,毋庸置疑,这个赛道将出现行业巨头公司,以下三家公司就是这个赛道的领跑者:

瑞鹏股份 :新三板公司,对标美国连锁医院Banfield和VCA

2016年公司新三板挂牌,主营业务以宠物医疗与保健为主,同时提供宠物美容服务及宠物食品销售。目前瑞鹏的运作布局跟美国连锁医院Banfield和VCA较为相似,主要有以下三个方面。

1、在主营业务基础上拓展多元化发展

公司64.78%的主营业收入为宠物医疗与保健,在此基础上带动宠物食品销售和宠物美容的服务链条,利用医院的公信力带动宠物护理资讯服务,由此看出公司意在拓展宠物行业产业链发展,形成产业协同,满足了客户“一站式”的服务需求。另外,增加对B端客户的设备销售业务,抓住主营业务专业特性。这一点类似于美国宠物连锁医院VCA在发展宠物连锁医院的同时,积极布局实验室、宠物寄养等业务。

2、短时间内扩充医院数量,占领市场份量,增加营业收入

公司推行“1+P+C”(即“中心医院+专科医院+社区医院”)的布局模式,以采取新设直营宠物医院参股或控股其他宠物医院的形式,立足国内宠物医疗服务市场,放眼国际宠物医疗服务市场,加强优势资源的整合。这里与美国宠物医院在初期通过精准并购,拓展医院数量,占领市场的步伐一致,“中心医院+专科医院+社区医院”的模式既将Banfield的宠物诊所与VCA专业宠物医院相结合。

2015-2017年营业收入:1.42/1.90/2.97亿元,其中2017年营业收入大幅度提高主要是因为新收购的医院以及原有成熟分院营业收入进一步增加。2015-2017年营业成本:0.9/1.28/2.12亿元,主要原因是门店的拓展带来较多费用:员工人数增加,导致人力资源如培训等相关费用增加;此外,由于商务活动的增加,差旅费等管理费也有所增加。但总体上营业成本的增长与营业收入增长同步。

3、培养专业兽医人才,减少人才缺失风险

与全国多所农林类高校持续合作,建立了人才无缝对接机制,保证公司每年均有一批高素质的动物医学人才加入拥有一大批高学历、临床经验丰富的宠物医师及美容师:截至2016年 12月31日,公司共有1,100多名员工,其中 41%具有本科及以上学历,包括硕士37人、宠物医生及助理 597人以及宠物美容师及助理328人。

2017年半年报显示,公司现有核心技术员工12人,共有员工136人。医院设有宠物全科及外科、内科、皮肤科、猫科等多个专科,接诊动物以犬、猫为主,其次为兔、鼠等其他动物。同时,公司设立的瑞鹏学院和维特临床兽医培训中心也不断汇聚公司在动物诊疗技能培训方面的优质资源,完善了公司的兽医人才培育体系,确保了公司的兽医人才储备量。这一点与美国Banfield极为相同,掌握专业人才资源的命脉才能炼就行业核心竞争力。

瑞派宠物:上市公司瑞普生物战略投资,深受资本市场青睐,对标美国疫苗公司Zoetis(硕腾)

2017年5月,瑞派宠物曾完成2.4亿元融资,A股上市公司瑞普生物、知名投行高盛等参与了该轮融资。

2018年5月又获得华泰新产业基金、美国高盛集团、天津瑞济生物3.5亿元战略投资。这家宠物医院深受资本市场青睐,少不了上市公司瑞普生物的功劳。

瑞普生物主要从事兽用生物制品和兽用制剂研发、生产、销售和技术服务,为国内少数几家产品覆盖动物疫病预防、诊断、治疗、促生长以及调节免疫机制的兽药企业之一。这家公司的背景看起来很熟悉,跟前面介绍的美国宠物医疗四大企业之一:Zoetis(硕腾)很相似,都是从事动物疫苗和药品研发,并关注动物保健领域。药物产品研发公司与宠物医院的联姻在宠物医疗行业的发展可谓是“强强联手”。

再从瑞普生物2017年年报悉知:公司拥有一支以博士和硕士学历为主的近300人的专业研发团队,并且拥有“国家企业技术中心”、“全国重点实验室”以及三家省级“院士工作站”荣誉称号,公司申报的“

农业部生物兽药创制重点实验室”获得批准,成为行业内仅有的以兽药开发和创新制作为研究方向的3家农业部重点实验室(企业)依托单位之一。

在药物产品上,种类涵盖疫苗、化学制剂、中兽药、营养添加剂、原料药等全产业链的多个领域,已成为国内兽药行业产品最齐全、国内少数几家在生物制品和制剂领域均具有较强竞争优势的企业之一。产品质量抽检合格率连续20年居行业前列,产品半数为国内首创,技术和质量达到国际先进水平。

看上去是一家具有研发实力的企业,其盈利能力也不错,毛利率水平与美国 Zoetis公司比较接近。

芭比堂:高瓴资本系,产业链布局

芭比堂宠物医院背后是来自高瓴资本旗下的珠海高瓴天成股权投资基金(下称“高瓴天成”),而这次投资并不是高瓴资本第一次进入宠物医疗行业。高瓴天成在之前成立了宠物医疗行业的投资平台——珠海策行投资咨询有限公司,另外投资了安安宠物。

有资料显示,上海安安有限公司由宠物食品行业龙头企业比瑞吉和全球知名的私募基金高瓴投资合资成立,成立于2015年7月,总部在上海。该医院的网络公开信息显示:计划到2016年底,在东部沿海城市完成75家宠物医院的建设;预计2017年在全国一、二、三线城市,完成200家宠物医院的建设。连投两家宠物医院,掐指一算,一旦两家宠物医院合并,数量不可小觑,不过不排除实行多品牌运营的可能性。

梳理一下身为投资机构的高领资本在宠物医疗行业的布局情况:

- 2015年就开始做宠物医疗生意,先后收购了芭比堂、宠颐生、安安、爱诺动物医院、宠福鑫动物医院等

- 2017年7月,高瓴资本参与了波兰的 Vets First Choice 2.33 亿美元的融资。Vets First Choice 是一家为兽医提供技术支持和药物销售的公司, 这笔投资明显是为了支持自己旗下各宠物医院

- 投资了从事宠物医疗供应链金融业务的妥拉金融

- 投资宠物互联网医疗公司小暖医生。

从上游药物技术支持,到中间衔接点宠物医院,再延伸到整个宠物医疗供应链上的服务,布局宠物医疗全产业链之策略,不禁让人怀疑高瓴资本是否想会成为第二个“玛氏集团”?

其他细分市场关注点

尽管在国内有各种品牌的宠物连锁医院的崛起,但市面上仍然存在数量众多的单个非连锁品牌医院,特别是夫妻档宠物诊所。由于这些医院资金有限,且宠物检测设备较为昂贵,因此造成在技术和专业上无法达到品牌连锁医院的水平。解决中小非连锁的行业痛点,需要关注第三方宠物医疗诊断实验室(代表公司:拓瑞检测、联宠国际检测中心、博敏达生物科技)和宠物医疗供应链金融业务(代表公司:妥拉金融)。

未来宠物医疗行业会更加细分化,行业“消费升级”是随着宠物主人对健康的认知而发展,细分行业包括:线上医疗诊断、宠物医疗保险、智能宠物医疗等。重点关注行业发展伴随的痛点,未来能解决痛点的企业将成为优质的投资标的。比如,线上医疗诊断和宠物医疗保险是为了解决诊断费用高,收费不规范等痛点。

- 线上医疗诊断代表公司:爱宠医生

- 宠物医疗保险代表公司:宠物之城(宠城科技)、妥拉金融

最后,也要关注其他行业巨头进军宠物医疗行业,说不定会出现下一个“玛氏集团”成为宠物行业全产业链的异军突起者。

综上所述,宠物行业会是一个新的投资热点。

👍

犀牛之星是新三板专业的互联网信息门户、投资平台。

楼主残忍的关闭了评论