麦肯锡于2024年5月发布《2024中国消费趋势调研:预期谨慎 存在潜力》,2023年中国消费进入复苏轨道,复苏之路充满机遇与挑战。进入2024年后,市场参与者都在关心:中国消费市场整体走向如何?消费者信心如何?如何影响实际消费行为?品类与人群结构会发生什么变化?

为回答这些重要问题,此次调研基于中国消费趋势的一手信息与数据,以及大范围、广覆盖的真实消费者调研结果得出五大洞见。此次调研在2023年底进行,重点询问消费者对2024年的消费信心与预期。有效分析样本为11,930份,全面覆盖一至四线城市及农村地区;并按照不同城市线级、年龄代际、家庭收入区间设置配额,细分为108个人群。

以下我们会围绕5个影响消费市场的关键问题,分享调研中的重点发现:

- 中国消费整体走向如何?预期增长是否有足够支撑?体现出哪些结构性特征?

- 消费者情绪如何影响消费预期?整体信心程度如何?与其实际消费行为间存在什么关系?

- 不同人群的信心有何区别?如何影响他们的消费行为?哪些人群值得重点关注?

- 聚焦到品类层面:消费者将钱花在何处?哪些品类预期增长更快?消费升降级情况如何?

- 消费者行为的驱动因素是什么?不同品类、不同人群间有何差别?

趋势一、消费增长预期谨慎,短期内依然“储蓄为王”,消费潜力未完全释放

调研结果显示,展望2024年,消费者对自身消费增长的预期相对谨慎,预期增长率为2.2%-2.4%。从消费驱动因素上看,预期消费增长的主要支撑点为家庭平均可支配收入增长和家庭户数小幅度增加。其中,消费能力小幅提升,即家庭平均可支配收入预期增长2.5%,同时来源结构基本稳定;中国家庭户数预期增加0.4%,从2023年的5.45亿户增加至5.47亿户;而消费在家庭可支配收入中的占比微降0.2个百分点(即降幅0.5%),消费者储蓄意愿仍然强劲,短期内消费潜力未完全释放。

趋势二、逾2/3受访者仍然乐观,但悲观情绪明显抑制消费预期

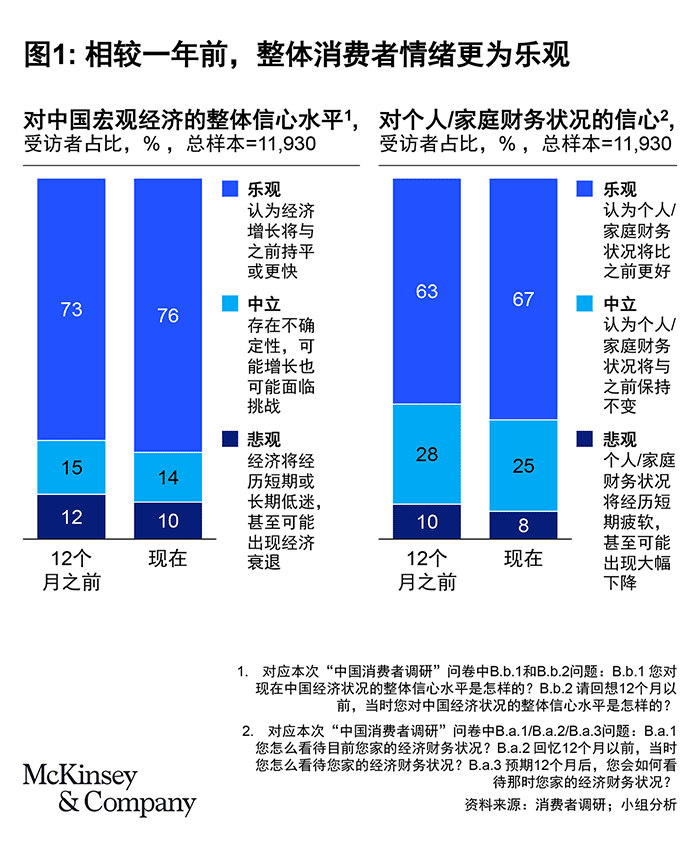

相较一年前,消费者对宏观经济、个人财务状况均更乐观 (见图1),对中国宏观经济表示乐观的人群占比从73%提升至76%,对个人和家庭财务状况的信心同步增长4个百分点。

此次调研结果同时表明,消费者对于宏观经济的信心与其对个人和家庭经济状况的信心高度相关,二者的线性相关性高达0.81。整体上,消费者对个人的信心普遍略低于对宏观环境的信心,仅部分人群信心存在分化,如四线城市低收入人群——尽管个人财务状况不容乐观,但对宏观经济仍然充满信心。

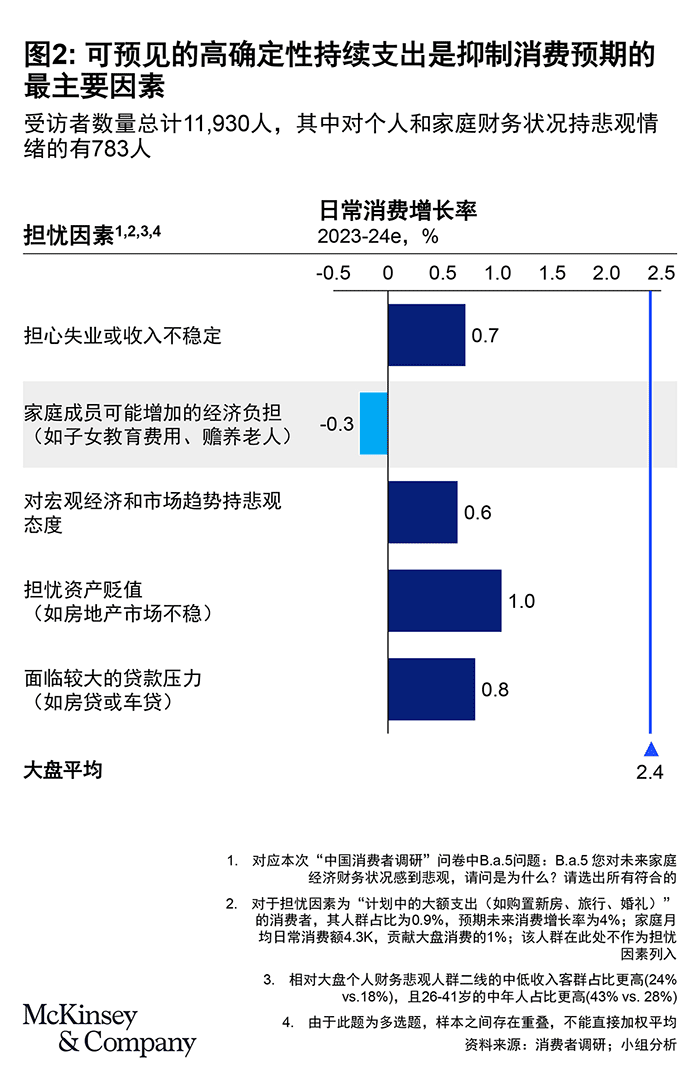

在悲观人群中,各项担忧因素,如担忧失业和收入不稳定、资产贬值、负债增加、赡养家庭成员负担增加等均显著抑制消费预期。这类人群的预期日常消费增长率明显低于平均水平(2.4%)。其中,可预见的高确定性持续支出(如子女教育费用、赡养老人等费用增加)对消费预期的抑制最为显著,此类消费者的预期消费增长率不增反降,平均为-0.3% (见图2)。

趋势三、消费者信心持续分化

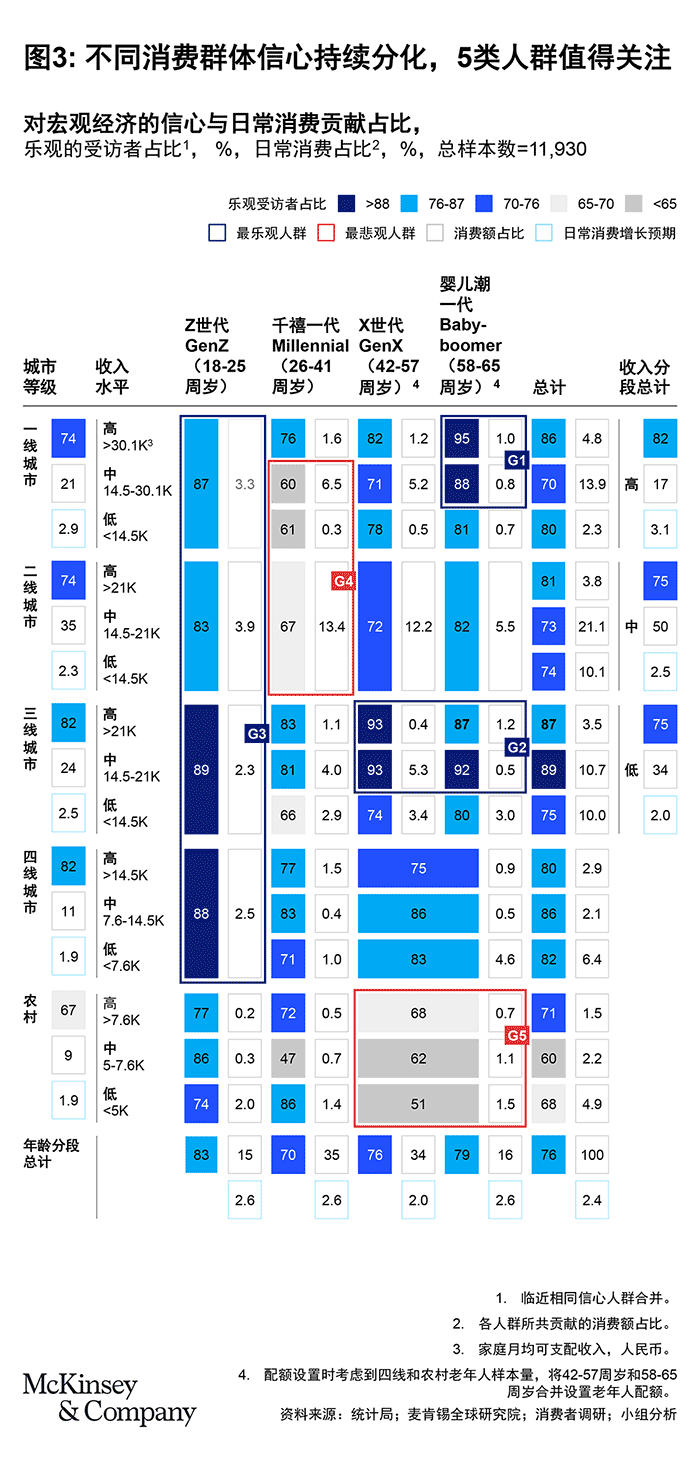

不同消费群体信心与情绪出现明显分化,进而影响其消费支出、预期及品类结构:Z世代、一线富裕银发族、三线富裕中老年明显更为乐观,展现出积极的消费观;一二线新中产、农村中老年最为悲观(见图3)。

5类人群值得关注:

城镇Z世代:这类人群以单身学生和普通职员居多,他们对宏观经济和家庭财务状况的态度相对乐观,普遍相信未来收入会增长,没必要过于节俭。因此,虽然目前其日常消费占收入比例相对低于其他世代,但展现出更高消费意愿。从消费结构上看,城镇Z世代在餐饮、宠物用品、文化娱乐类的消费占比、金额及增速均高于其他世代,体现出其对社交、情感陪伴和精神享受的追求。同时,Z世代追求健康观念,热爱运动类服饰,烟酒消费普遍较低。

一线富裕银发族:该人群中企业中高管或企业主较多,家庭平均可支配收入高,尤其是经营性收入占比远高于平均水平。虽然目前其日常消费占比偏低且没有预期的显著增长,但有相对积极的消费观。从消费品类来看,这类人群食品饮料等刚需消费金额高,且非运动类衣着和日常出行占比相对高;同时,由于其收入稳定,一线富裕银发族希望继续提升生活品质,在烟酒、家用电器和家具、消费类电子和外出旅行上的消费预期增速明显高于全体。

三线富裕中老年:与一线富裕银发族类似,该人群中企业高管或企业主占比高,家庭平均可支配收入明显高于全体人群。其消费开支占比较全体人群低,预期未来增长率基本持平。三线富裕中老年在餐饮、家庭用品、家用电器和家具等日常生活支出上的占比较高,更多负担子女相关开支,而在外出旅行这类悦己类消费上的占比和金额偏低。

一二线新中产:该人群中高学历的外地人相对更多,且整体乐观人群占比偏低,普遍担忧房价下跌带来的资产贬值、社会失业率高、形势多变导致失业或者收入不稳定等。其日常消费支出占比高,通过增加消费来改善生活的倾向较一二线年长中产更高。在消费品类结构上,一二线新中产的食品饮料等物质性需求相对饱和,占比更低,而在解压性精神和体验类消费(如外出旅行和文化娱乐等)上有更高需求;同时,其对子女教育抱有很高期望,在教育品类的消费增速明显高于年长中产。

农村中老年:该人群赋闲比例高,收入低且依赖转移性收入,整体情绪悲观。其在生活必需品上的支出占比极高,如食品饮料、药品和医疗服务及个人和家庭护理用品;且无力改善生活质量,在大部分消费品类上支出占比低,且预期增速为负数的品类不在少数,例如文化娱乐、消费电子等。

趋势四、消费品类支出意向分化,消费升降级普遍存在

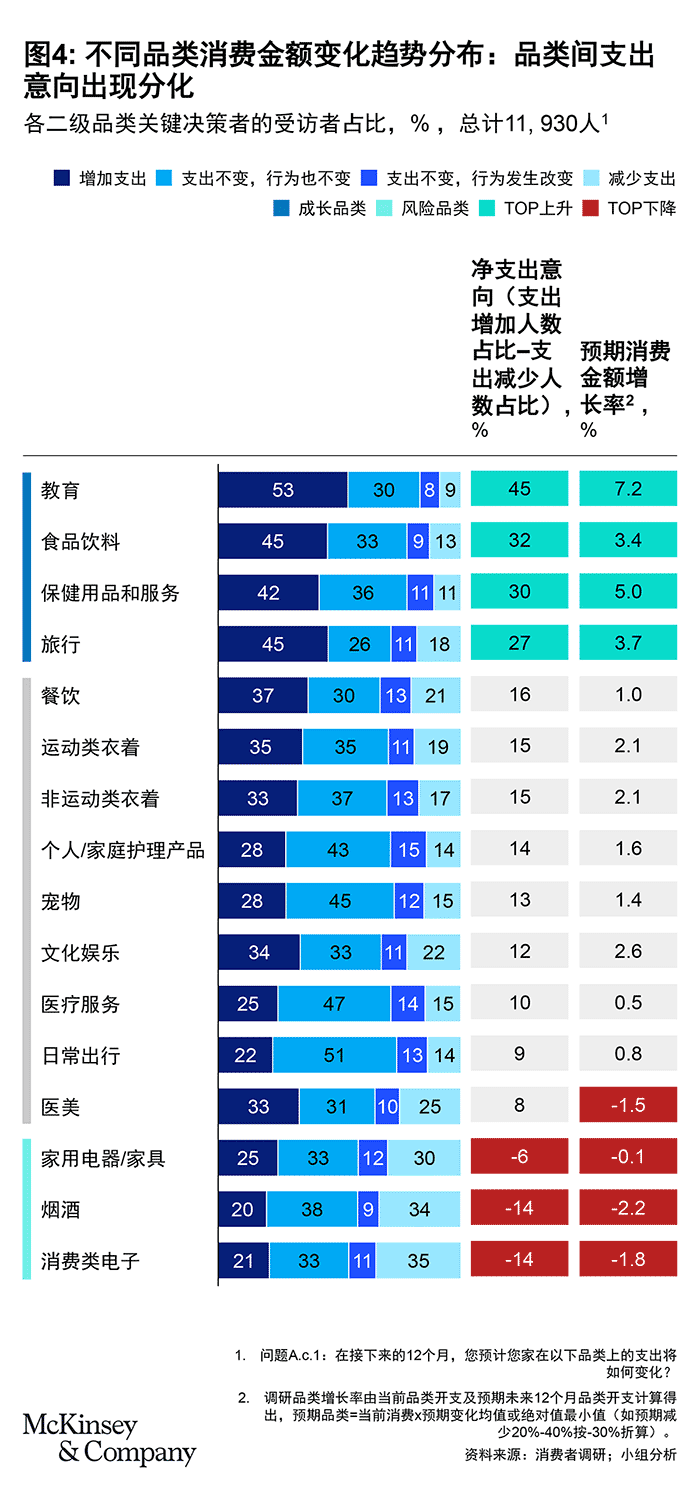

综合比较每个品类的净支出意向与预期消费增长率,调研识别出4个潜在成长品类(教育、食品饮料、保健用品和服务、旅行)与3个风险品类(家用电器/家具、烟酒、消费类电子);成长品类中,服务类消费快速增长(见图4)。

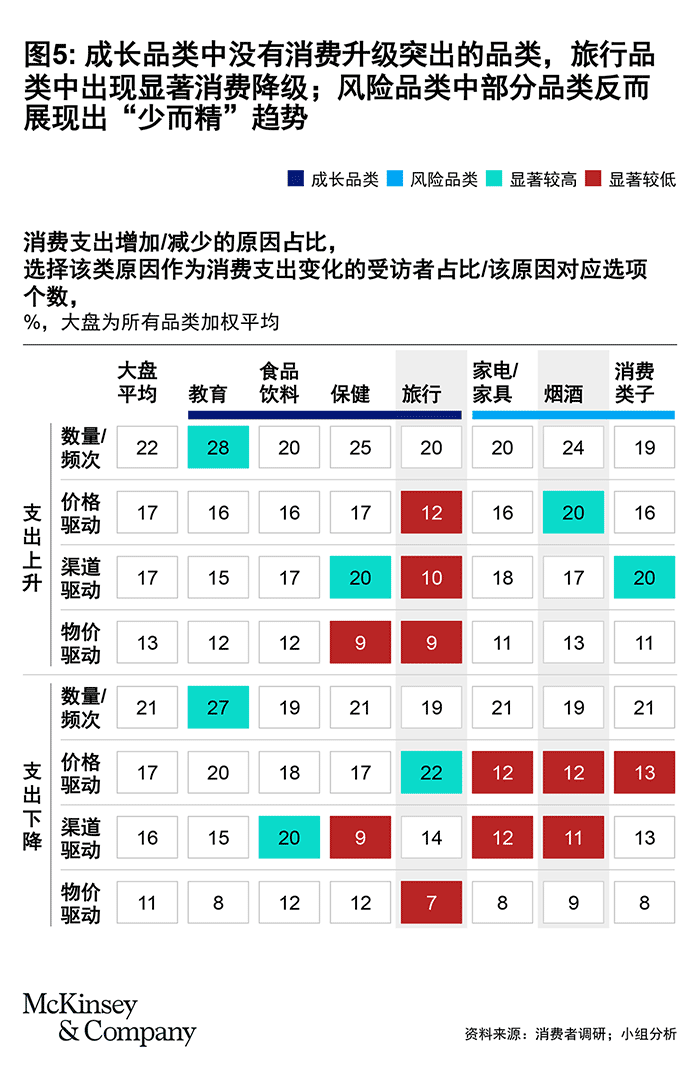

当问到什么因素导致支出增加或减少时,调研发现数量与频次是最重要的驱动因素,换言之,即“买多买少”导致的变化显著,而“买贵或买便宜”与“在哪里买”两个因素紧随其后。如果把“买贵或买便宜”作为消费升降级的定义,这意味着消费升降级普遍存在,总体来说并未出现消费降级明显高于消费升级的情况。

更有趣的是,成长品类并不对应消费升级,而风险品类也不对应消费降级,反而呈现相反趋势。例如对比旅行和烟酒品类后发现:在旅行品类上,预期消费增长的消费者更多由数量或频次驱动,而非价格;而支出减少的消费者中,消费降级明显。而在烟酒品类,消费者预期减少的支出相对较少受价格驱动,主要由于消费数量及频次变少;消费者预期增加的支出受价格驱动明显,表明消费者的选择呈现出“少而精”的趋势(见图5)。

趋势五、特定人群的品类消费趋势与驱动因素各异

各品类的消费驱动因素不尽相同。成长品类中,教育、旅行和保健由于观念情感和需求场景驱动支出上升,例如在教育品类上,消费者表示更加重视教育,愿意报名更多补习班或课程,同时也追求更多元化、更有趣和高质量的教育服务。在外出旅行上,消费者最关注的是更多休闲放松,陪伴家人,同时追求质感和特色的旅游体验。在保健品消费上,消费者表示随年龄增长或人生阶段变化,需要更多保健品和服务来提高抵抗力、免疫力。而外出旅行、食品饮料更容易受行业变迁影响,消费者会因旅游花样形式变化或食品饮料创新和变化而增加消费。

在风险品类中,烟酒主要受健康理念和现实因素影响,消费者表示为了健康会降低烟酒消费频率和戒烟戒酒,或者为其他开支减少在烟酒上的不必要支出。消费电子、家电和家具主要由需求场景驱动。该类消费品相对耐用,且近年来创新不大,当消费者短期需求得到满足时,便较少考虑增加购买频次。

特定人群对品类的消费增量贡献显著,动因各异。在外出旅行、食品饮料、保健及衣着上,部分消费群体有消费升级预期。以教育为例,已婚且有K12学龄子女的消费者教育支出持续强劲,该群体当前教育消费金额占整体的82%,预期消费增量占整体增量的87%。高收入人群更易接触到行业发展带来的多元化、高质量服务并因此消费更贵,而四线和农村群体因自身经济实力逐渐提升而增加消费。而在外出旅行上,已婚有K12学龄子女家庭主导旅行消费增量。退休人士和一线城市受疫情恢复后需求释放驱动,而已婚有孩和单身群体开始偏好特色行程,并开始接受价格更贵的旅游体验。另外,在食品饮料消费上,一线及中年人食品饮料预期消费金额高,老年人预期增速最快。同时,健康观念和行业创新趋势是消费者提高支出预期、消费升级的主要驱动因素。

总之,从本次调研观察,消费者们的消费预期仍较为谨慎,储蓄意愿强劲,短期内消费潜力未完全释放,还有增长空间。2/3以上人口仍然乐观,特别是Z世代、一线富裕银发族、三线富裕中老年值得重点关注。一二线新中产、农村中老年最为悲观,对消费有一定抑制作用。在品类上,消费者意向出现分化,消费升降级普遍存在,而成长品类中观念驱动因素较高。企业仍需在细分赛道和人群中寻找增长机会。

VIA https://www.mckinsey.com.……

楼主残忍的关闭了评论